19 Anleihe-Experten wagen einen Ausblick Wann ist ein Kursrutsch am Rentenmarkt zu befürchten?

Laut einer Untersuchung der Unternehmensberatung McKinsey werden europäische Staatsanleihen nicht mehr wie in den vergangenen drei Jahrzehnten durchschnittlich knapp 6 Prozent pro Jahr einbringen, sondern zukünftig nur noch 2 Prozent pro Jahr. Auch Unternehmensanleihen bieten nicht zuletzt durch das Aufkaufprogramm der Europäischen Zentralbank (EZB) immer geringere Renditechancen.

Das gilt als Alarmzeichen: 87 Prozent der jüngst vom CFA Institute befragten Investoren sehen eine Blase an den weltweiten Bondmärkten. Hedgefonds-Manager Paul Singer spricht gar von „der größten Blase, die es je gegeben hat“. Als Auslöser für einen möglichen Kursrutsch am Rentenmarkt gilt die Angst vieler Bond-Anleger vor einer baldigen Zinserhöhung durch die US-Notenbank Federal Reserve (Fed).

Wir haben 19 Anleihe-Experten gefragt: Wann rechnen Sie mit einer Fortsetzung der Zinswende in den USA? Und welche Effekte erwarten Sie dadurch auf die Treasuries der Vereinigten Staaten sowie den weltweiten Anleihemarkt?

Die Antworten finden Sie auf den folgenden Seiten:

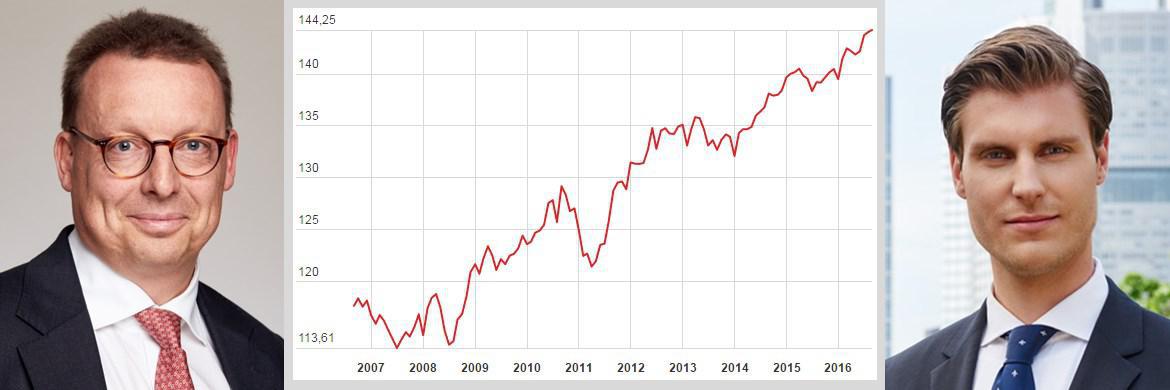

„Leichte Normalisierung der Zinsrate“

1.200% Rendite in 20 Jahren?

Markus Peters, Senior Portfolio Manager Fixed Income Investments beim Asset Manager AB:

Markus Peters, Senior Portfolio Manager Fixed Income Investments beim Asset Manager AB:

„Ein weiterer Zinsschritt der US-Notenbank ist in diesem Jahr durchaus zu erwarten, insbesondere bei einem marktfreundlichen Ausgang der US-Wahlen. Auch im kommenden Jahr sollten die Zinsen weiter steigen, allerdings in sehr moderater Form.

Diese Zinsschritte können vor allem weiter Volatilität im Anleihemarkt mit sich bringen. Die Anleihezinsen der US-Treasuries könnten dadurch etwas ansteigen, insbesondere da wir gleichzeitig einen moderaten Zuwachs bei der US-Inflationsrate erwarten. Grundsätzlich ist unser Ausblick für die US-Wirtschaft auch im kommenden Jahr solide, so dass eine leichte Normalisierung der Zinsrate durchaus angemessen ist. Eine ordentliche Wachstumsrate wiederum ist ein stützender Faktor für die Kreditaufschläge.“