Chancen für Anleihenanleger Eine US-Rezession gilt als wahrscheinlich

Im Überblick

- Nach den Bankenturbulenzen in den USA und Europa sind die Kreditbedingungen jetzt straffer.

- Marktbeobachter fragen sich, ob die Fed angesichts der strengeren Finanzbedingungen die Zinsen jetzt nicht mehr erhöht, weniger stark anhebt oder früher senkt als bislang erwartet.

- In den USA geht die Inflation zwar etwas zurück, doch reicht das unserer Ansicht nach nicht für eine Änderung der Geldpolitik, also für Zinssenkungen.

- Auch in unsicheren Zeiten kann die sorgfältige Anleihenauswahl für Rendite, Diversifikation und Risikobegrenzung sorgen. Besonders wichtig ist das bei einer Rezession in den USA, unserem Basisszenario.

Straffere Kreditbedingungen kühlen die Wirtschaft ab

Seit Beginn der Pandemie 2020 befinden sich die Märkte in unruhigem Fahrwasser. Die jüngsten Bankenturbulenzen in den USA und der Schweiz machen die Lage nicht besser. Banken sind wichtig für das Wirtschaftswachstum, und die Finanzbedingungen hängen entscheidend vom Zustand des Bankensektors und dem Kreditmengenwachstum ab. Nicht nur Notenbanken schöpfen Geld. Geschäftsbanken tun es auch.

Weil die Kreditbedingungen sehr viel straffer geworden sind, drohen zwangsläufig höhere Ausfallquoten, wenn auch mit Verzögerung. Aber wie lange wird es dauern, bis die Wirtschaft reagiert? Zwei Dinge sind dabei wichtig: Erstens ist der Private-Credit-Markt stark gewachsen und kann einspringen, wenn die Banken bei der Kreditvergabe zurückstecken. Zweitens sind die High-Yield-Emittenten heute meist recht stabil, weil sie sich 2021 in großem Umfang refinanziert haben. Sie können zunächst einmal durchatmen, bis Ende 2024 und 2025 viele Anleihen fällig werden.

Dennoch könnten die Ausfallquoten in Europa und den USA auf mittlere bis hohe einstellige Werte steigen, sofern die Kreditbedingungen noch straffer werden. Viel hängt von der Konjunktur ab; vor allem von der Inflation, aber auch von der Beschäftigung. Sie ist trotz allem noch sehr stabil.

In den USA wie in Europa haben die Banken immer weniger Kredite vergeben, nicht zuletzt wegen der zurückgehenden Nachfrage. Dann tat die Krise der US-Regionalbanken ihr Übriges, um die generelle Kreditvergabe einzuschränken. Eine Analyse der Einlagen bei kleinen und großen US-Banken zeigt Folgendes:

Weil Einlagen eine sehr kurze Duration haben und aufgrund der Digitalisierung umgehend abgezogen werden können, bekamen vor allem kleine Institute Liquiditätsprobleme. Aber auch größere Banken mussten Abflüsse hinnehmen. Oft schichteten die Kunden das Geld in höher verzinsliche Geldmarktfonds um, ein Trend, der anhalten dürfte. Tatsache ist aber auch, dass die großen US-Banken übermäßig hohen Einlagen scheuen. Sie können und wollen nur begrenzt Kredite vergeben, prüfen Anträge sorgfältig und wünschen in diesem Segment kein übermäßiges Wachstum. Das ist einer der Gründe, warum sie so niedrige Einlagenzinsen ausreichen.

Die Eingriffe der Behörden haben den US-Bankensektor letztlich stabilisiert. Die Abflüsse haben nachgelassen, die Banken berichten über eine Normalisierung der Lage.

Die Marktreaktion auf die Turbulenzen

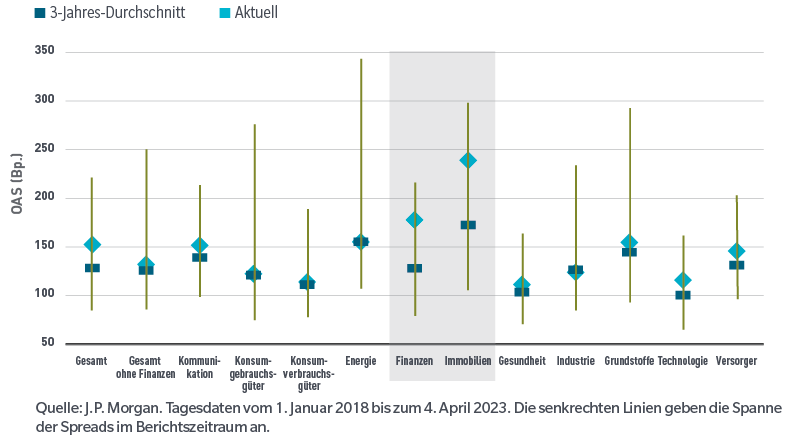

Doch wie reagieren die Märkte? Viel ist darüber diskutiert worden, wie sehr die Banken ihre Kreditvergabe einschränken und ob die Fed die Zinsen nicht mehr oder nicht mehr so stark erhöhen beziehungsweise sie früher als bislang erwartet wieder senken könnte. Grafik 1 zeigt, dass sich Neubewertungen globaler Unternehmensanleihen auf den Finanzsektor beschränken, zu dem neben Banken auch die ebenfalls zinssensitiven Immobilienunternehmen zählen.

Grafik 1: Spreads globaler Unternehmensanleihen nach Sektoren

Die Grafik zeigt auch, dass die meisten Unternehmens- und Industrieanleihen auf Dreijahressicht nicht sonderlich günstig bewertet sind. Die Spreads von AT1-Anleihen sind wegen der Bankenturbulenzen indes kräftig gestiegen. Titel mit einem niedrigeren Rang in der Kapitalstruktur – AT1-Anleihen werden als Letztes bedient – haben nach den Problemen bei der Silicon Valley Bank, der Signature Bank, anderen Regionalbanken und der Crédit Suisse kräftig nachgegeben. In Krisenzeiten nehmen die Korrelationen zwischen Bankanleihen zu, und der März 2023 war keine Ausnahme. Es kam zu einem weltweiten Ausverkauf.

Betroffen waren auch Hypothekenanleihen, deren Spreads trotz der Erholung des Marktes für Unternehmensanleihen noch immer sehr groß sind. Viele Regionalbanken haben umfängliche Kredite an Immobilienfirmen vergeben. Zweifel an der Fähigkeit dieser Banken, sie weiter zu finanzieren (und der erzwungene Verkauf der Kreditportfolios der gescheiterten Institute), führten zu einer Spread-Ausweitung bei strukturierten Produkten wie CRE-CLOs, CMBS und selbst MBS.

Rasche Zinswende nur bei US-Rezession zu erwarten

Was aber bedeutet das für Inflation, Wachstum, Geldpolitik und Renditen der Anleihen? Ist die Wirtschaft jetzt weniger stabil? Kommt eine Rezession früher als erwartet? In den USA, aber auch in anderen Ländern, etwa in Großbritannien, ist die Teuerung recht hartnäckig. Die US-Kerninflation ist zwar zurückgegangen, aber nur sehr leicht. Bevor wir wissen, ob die Fed ihre Geldpolitik ändert und mit Zinssenkungen beginnt, müssen wir die Entwicklung der Daten abwarten.

Bei einem früheren und tieferen Abschwung werden die Zinsen wohl schon eher gesenkt. Wegen der Hartnäckigkeit der US-Kerninflationsrate wird es aber wohl nur bei einer Rezession zu einer Zinswende kommen. Frühindikatoren wie die Einkaufsmanagerindizes (PMIs) haben sich wegen des schwachen Verarbeitenden Gewerbes zwar verschlechtert, doch die Dienstleistungskonjunktur ist noch immer überraschend stark. Vor allem sie hat für Wachstum und Inflation gesorgt, insbesondere in den USA. Sie stützt aber auch im Euroraum die Konjunktur, und nach dem Neustart der Wirtschaft auch die Konjunktur in China.

Der Dienstleistungssektor hat unsere Erwartungen übertroffen, wird aber im Laufe des Jahres wohl nachgeben. Weil die straffere Geldpolitik nur verzögert Wirkung zeigt, halten wir eine Rezession in den USA dennoch für den wahrscheinlichsten Fall. Weil sich die Notenbanken aber noch immer an den Konjunkturdaten orientieren, werden Fehlentscheidungen wahrscheinlicher.

Man sollte nicht vergessen, dass in den USA viele kleine und mittelgroße Unternehmen, die das Rückgrat der Wirtschaft bilden, Kunden von Regionalbanken sind. Wenn diese weniger Kredite vergeben, schwächt das die Dienstleistungskonjunktur. Auch die Beschäftigung könnte dann zurückgehen.

Konsequenzen für Anleger

Unser Basisszenario ist eine Rezession in den USA, wenn nicht sogar weltweit. Interessant wird sein, wie sich Europa und China in den nächsten Monaten entwickeln. Da die Inflation in den USA nicht weiter steigt und die Kerninflationsrate sogar etwas zurückgeht, droht aber anders als im vergangenen Jahr kein Taper Tantrum. Für die nächsten sechs bis zwölf Monate halten wir entweder ein Goldilocks-Szenario oder eine nachlassende Risikobereitschaft für wahrscheinlich. Für eine längere Duration spräche beides.

Für unsere sektorübergreifenden internationalen Anleihestrategien halten wir Ausschau nach passenden Anlagemöglichkeiten, denn Duration ist nicht gleich Duration. Zunächst einmal wollen wir unsere US-Position neutralisieren – mit interessanten Titeln aus zinssensitiven Ländern wie Kanada und Schweden, aber auch mit ausgewählten Lokalwährungsanleihen, etwa aus Mexiko. Manche lateinamerikanische Lokalwährungstitel erscheinen attraktiv, weil die Notenbanken der Emittentenländer die Zinsen frühzeitig erhöht haben und viele Erwartungen schon in den Kursen eingepreist sind.

Den US-Dollar schätzen wir hingegen neutral ein. In den letzten Monaten haben wir Euro und Yen gekauft, um die Untergewichtung des US-Dollar auszugleichen. Außerdem wollen wir Emerging-Market-Währungen höher gewichten. Ausgehend von Fundamentalanalysen setzen wir hier auf Pair Trades, also Paarhandel.

Im Verbriefungssektor scheinen uns Hypothekentitel wegen ihrer weiteren Spreads jetzt sehr viel attraktiver. Sie sind allerdings nicht so interessant wie im vierten Quartal 2022. Bei CMBS wollen wir Einzelwertchancen und Marktverzerrungen nutzen. Wir investieren in konsumunabhängige (ABS) mit angemessenen Sicherheiten durch Pfandrechte. Insgesamt bleiben wir in ABS aber recht neutral positioniert und in klassischen Hypothekenverbriefungen untergewichtet.

Im Credit-Bereich haben wir den Anteil von Investmentgrade-Titeln erhöht, und dabei einen Schwerpunkt auf Märkten mit größeren Fehlbewertungen gesetzt. An den Emerging Markets sind wir in Fremdwährungstiteln zwar weiter übergewichtet, allerdings nicht mehr so stark. Wir haben unsere Emerging-Market-Investmentgrade-Titel teilweise verkauft und in andere Investmentgrade- und Unternehmensanleihen umgeschichtet.

Im High-Yield-Bereich sind unserer Ansicht nach noch nicht viele Zahlungsausfälle in den Kursen berücksichtigt, und die Spreads haben sich verengt. Viele Investoren kaufen wegen der höheren Spreads und Renditen kurz laufende High-Yield-Anleihen. Wir sind zwar nach wie vor in High Yield investiert, orientieren uns hier aber an den Einzelwertempfehlungen unserer Analysten. Generell sprechen die derzeitigen Spreads nicht für eine Aufstockung.

Fazit

Den Märkten droht weiter Ungemach, aber für Anleiheninvestoren kann das interessant sein. Renditen und Inflation sind heute so hoch wie seit vielen Jahren nicht mehr. Wegen der vielen Unsicherheitsfaktoren setzen wir weiterhin auf einen aktiven Anleihenansatz mit Diversifikation. Entscheidend sind unserer Ansicht nach ein leistungsfähiges Research, das auch in schwierigen Marktphasen Chancen bei Einzelwerten entdeckt, und ein langer Anlagehorizont.

Die Informationen stammen aus Quellen, die wir für verlässlich halten. J.P. Morgan übernimmt aber keine Garantie für ihre Vollständigkeit und Genauigkeit. Der Index wird mit Genehmigung von J.P. Morgan genutzt. Er darf ohne vorherige schriftliche Zustimmung von J.P. Morgan weder vervielfältigt noch genutzt oder weiterverbreitet werden. Copyright 2022, J.P. Morgan Chase & Co. Alle Rechte vorbehalten.

Die hier dargestellten Meinungen sind die des Autors/der Autoren und können sich jederzeit ändern. Sie dienen ausschließlich Informationszwecken und dürfen nicht als Empfehlung, Aufforderung oder als Anlageberatung verstanden werden. Prognosen sind keine Garantien.