Deutsche-AM-Rentenchef „Rendite gemessen an der Laufzeit nicht angemessen“

DAS INVESTMENT.com: In welchen festverzinslichen Wertpapieren sehen Sie Anzeichen einer Blasenbildung? Welche Segmente sollte der Investor in naher Zukunft meiden, um Kursrückschläge zu vermeiden?

Bill Chepolis: Nach unserem letzten internen CIO-Tag hat sich unser Ausblick für das nächste Jahr nicht wesentlich verändert. Allerdings erwarten wir einen schwankungsanfälligen Markt.

Bill Chepolis: Nach unserem letzten internen CIO-Tag hat sich unser Ausblick für das nächste Jahr nicht wesentlich verändert. Allerdings erwarten wir einen schwankungsanfälligen Markt.

Ich denke, es ist ziemlich offensichtlich, dass die Staatsanleihen der Industrieländer, also die risikofreie Benchmark für das Pricing von Nicht-Staatsanleihen, eine Blasenbildung zeigen und zudem zum großen Teil eine negative Rendite besitzen. Wir gehen nicht davon aus, dass sich dies in absehbarer Zeit nachhaltig normalisiert. Es scheint, dass sich Investoren damit zufrieden geben, größere Positionen an Staatsanleihen mit überdurchschnittlicher Laufzeit zu halten. Wir könnten einen durch einen weiteren „Tapering“-Gedanken verursachten Renditeanstieg bis Jahresende sehen.

Wir sehen gute Anlagemöglichkeiten in Schwellenländern, Hochzinsanleihen, CLOs und einigen Investment-Grade-Kreditbereichen. Viele machen sich Sorgen über den Unternehmensanleihesektor, da sie eine baldige Rezession erwarten. Wir erwarten allerdings keine Rezession in der nahen Zukunft und denken, dass diese Sektoren für eine Buy-and-Hold-Strategie geeignet sind.

Kursrückgänge auf dem Anleihemarkt könnten durch die Angst der Anleiheinvestoren, dass die US-Notenbank in absehbarer Zeit die Leitzinsen anhebt, entfacht werden. Wann erwarten Sie eine Zinswende in den USA? Welche Auswirkungen erwarten Sie auf US-Treasuries sowie auf den globalen Anleihemarkt?

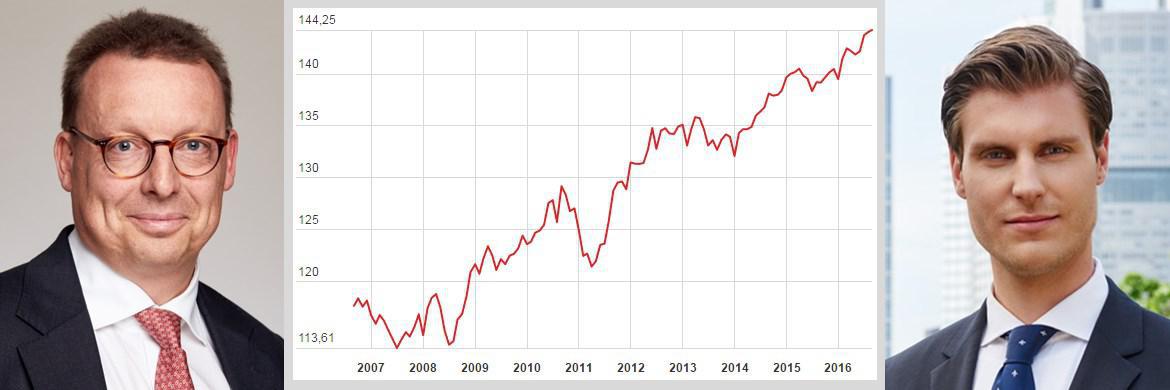

1.200% Rendite in 20 Jahren?

Unsere Hausmeinung ist, dass die US-Notenbank den Leitzins im Dezember um 25 Basispunkte anheben und im Verlauf von 2017 ein bis zwei weitere Zinsschritte folgen könnten. Wir glauben nicht, dass eine Zinsanhebung bereits im November, kurz vor den Präsidentschaftswahlen, erfolgen wird. Auf dem letzten Notenbanktreffen haben wir auch gesehen, dass viele Mitglieder ihre Erwartungen hinsichtlich der Höhe des zukünftigen Zinsniveaus eher nach unten revidiert haben. Es scheint eine weitverbreitete Meinung zu sein, dass das endgültige Niveau der US-Leitzinsen, wie das Wachstum des Bruttosozialprodukts, viel niedriger sein werden als vor der Krise 2008.

Persönlich denke ich, dass – solange das Wachstum und die Inflation in den USA so niedrig sind wie aktuell – es für die US-Notenbank keinen Grund gibt, die Zinsen anzuheben. In der Vergangenheit wurden die Zinsen angehoben, um das Wachstum zu bremsen. Ich denke nicht, dass die Meinung vorherrscht, dass die US-Wirtschaft zu schnell wächst.

Wenn die Zinsen noch ein- oder zweimal angehoben werden, könnte es an den Märkten für mehrere Tage zu stärkeren Verkäufen und somit zu steigenden Renditen kommen. Danach würden die Investoren aber vermutlich wieder an den US-Treasury-Markt zurückkehren, um dann zu höheren Renditen wieder anzulegen, und auf Sicht von einem stärkeren US-Dollar auf Grund der Zinsdifferenz zu profitieren. Die US-Notenbank wird sicherstellen, dass den Märkten bewusst ist, dass weitere Schritte geplant sind, ohne die Erwartung hinsichtlich der Schnelligkeit weiterer Zinsschritte zu fördern.