Sinkender Dollar-Wechselkurs So managen Anleger das Währungsrisiko

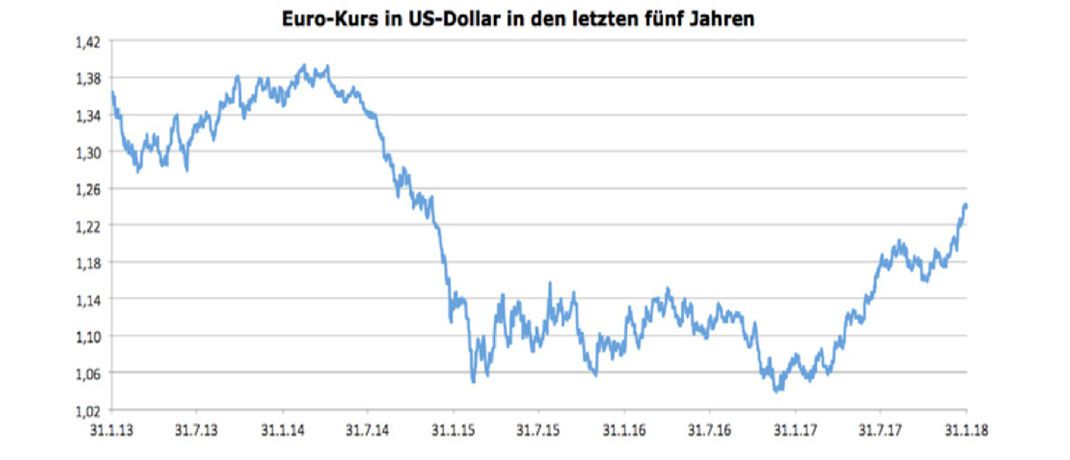

Euro und Dollar haben eine bewegte gemeinsame Geschichte. Bei der Einführung des Euro 1999 wird der erste Kurs um die 1,17 festgestellt. Schon im Dezember 1999 sackt der Euro unter die Parität und rutscht in den kommenden beiden Jahren noch weiter durch. 2002 schafft der Euro dann wieder den Sprung über einen Dollar – und hat seither diese magische Marke nicht mehr gesehen. Auch wenn er noch zum Jahresbeginn 2017 nur noch knapp darüber lag, hat er seither doch den Abstand deutlich vergrößert.

Nun gehört das Management der Währungsrisiken natürlich zum Job eines professionellen Geldanlegers dazu. 2017 aber waren die Ergebnisse je nach Währungsgewichtung schon sehr unterschiedlich. So hat der breite US-Aktienmarkt, gemessen am S&P 500, in Dollar 2017 etwa 20 Prozent gewonnen. Beim europäischen Anleger, der seinen Erfolg in Euro rechnet, kamen gerade einmal um die fünf Prozent an. Das lag an der dauerhaften Schwäche des Dollar, die viele Investoren kalt erwischte.

Der US-Dollar fiel und fiel

Denn eigentlich sollten doch die Trump´schen Reformen und sein „America first“-Gehabe für eine Stärkung des Dollar sorgen. Das wäre zumindest dem US-Präsidenten das Liebste. Die Märkte folgen ihm hierbei aber nicht. Trotz einer recht gut laufenden Konjunktur, trotz einer wachsenden Zinsdifferenz zum Euro, die eigentlich den Dollar befördern sollte, trotz der hohen Offshore-Gewinne von US-Unternehmen, die jetzt zurück in den Dollar geholt werden sollen: Der Dollar fiel und fiel.

Schuld daran ist vor allem das überbordende Staatsdefizit der USA. Die Steuerreform, die gerade beschlossen wurde, könnte dieses noch einmal aufblähen. Dazu kommen Inflationssorgen: der schwache Dollar importiert Inflation in die USA, die Fed könnte damit bei ihrer Zinserhöhungspolitik zu noch mehr Tempo gedrängt werden. Womit sich der Zinsabstand zu Europa nochmals erhöhen würde.

Dollar als Krisenwährung

1.200% Rendite in 20 Jahren?

Insgesamt ist zu sehen, dass die vielen kleinen und großen Maßnahmen der Notenbanken, die wegen der Finanzkrise viele neue Instrumente erstmals ausprobierten, immer weniger Wirkung zeigen. Wenn schon eine Erhöhung der Leizinsen in den USA keine Wirkung auf den Dollar hat, was soll die wichtigste Währung der Welt dann noch nach oben treiben?

Die Antwort ist: Seine Rolle als Krisenwährung. Noch immer und mit Abstand ist der Dollar die wichtigste Währung der Welt. Rohstoffe, Schiffsfrachtraten, Interbankengeschäft – hier läuft sehr viel über den Dollar, in vielen Emerging Markets ist er eine Parallelwährung. Spitzen sich Krisen zu, wird er wieder in seine Rolle als Stabilitätsanker zurückpendeln. Die hat er derzeit verlassen, weil Anleger weltweit sehr wenig Angst vor Krisen haben, fast furchtlos auf die Märkte schauen.

Mehrere Währungsräume

Für Anleger bedeutet das ein schwieriges Jahr 2018. Vielleicht noch stärker als 2017 wird der Anlageerfolg davon abhängen, wie sich die Währungen entwickeln – und wie der einzelne sie einschätzt. Das Währungsrisiko durch Absicherung zu managen ist allerdings trotzdem keine gute Idee, zu teuer sind die Instrumente, zu ungewiss der Erfolg.

Besser ist es, dem Risiko mit einer Streuung der Anlagen über verschiedene Währungsräume zu begegnen. Und vor allem mit der Auswahl der richtigen Werte. Hier sind es vor allem die breit aufgestellten, internationalen Konzerne, die eine relative Sicherheit bieten, nehmen sie das Währungsrisiko doch bereits im Unternehmen an. Die besten zu finden erfordert allerdings einen tiefen Blick in die Zahlen, fundamentales Research und eine ruhige Hand.