Ist die bAV bei Kurzarbeit sicher? „Sorgen um die Betriebsrente unbegründet“

Kurzarbeitergeld zählt zu den sogenannten Lohnersatzleistungen – wie Arbeitslosengeld, Krankengeld und Elterngeld. Diese staatlichen Leistungen sind steuer- und sozialversicherungsfrei. Zugleich stehen Kurzarbeitergeld und Co bei der lohn- beziehungsweise Einkommensteuer unter dem sogenannten Progressionsvorbehalt. Dies bedeutet: Deren Zahlung erhöht den Steuersatz auf die restlichen Einkünfte – etwa jenen aus nicht selbstständiger Beschäftigung.

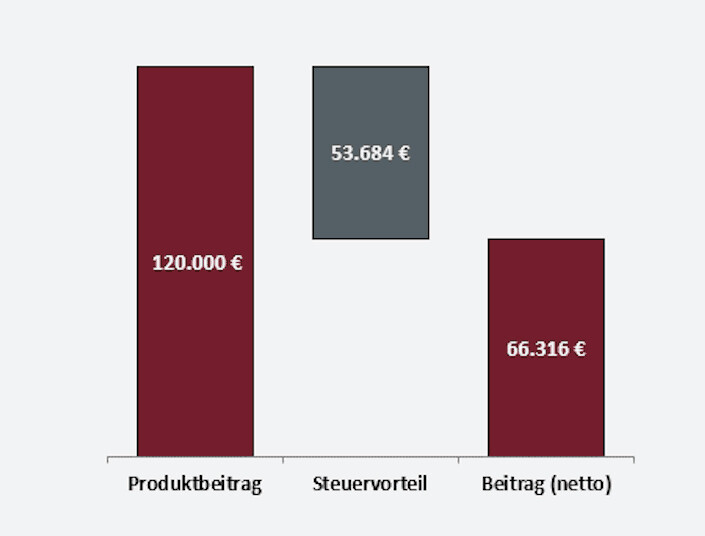

Die Steuer- und Sozialversicherungsaspekte von Lohnersatzleistungen wie Kurzarbeitergeld haben mittelbar auch Auswirkungen auf die betriebliche Altersversorgung. Unterschieden wird hierbei zwischen der arbeitgeberfinanzierten Versorgungszusage und einer Betriebsrente, die aus der Entgeltumwandlung der Arbeitnehmerin beziehungsweise des Arbeitnehmers resultiert.

Konstellation des Einzelfalls entscheidend

Grundsätzlich gilt: Die ausschließlich arbeitgeberfinanzierte Versorgungszusage ist auch während einer (teil-)entgeltfreien Beschäftigung – somit bei Kurzarbeit – unverändert fortzuführen. Folge: Kurzarbeiter bleiben so gestellt wie bei einer Vollzeitbeschäftigung. Bei der sogenannten Entgeltumwandlung – etwa der Direktversicherung als dem bekanntesten bAV- Durchführungsweg – kommt es entscheidend auf die Konstellation des Einzelfalls an.

Wird etwa wegen finanzieller Probleme eine Beitragsfreistellung gewünscht, muss die Versorgungszusage geändert werden. Momentan räumen die meisten großen Versicherer Beitragsstundungen bis zu sechs Monaten ein. Bei längerer Kurzarbeit muss der Arbeitgeber entsprechend seiner Fürsorgepflicht den Mitarbeitern gegenüber die Weiterführung der betrieblichen Altersversorgung ermöglichen.

Gleiches gilt übrigens bei längerer Krankheit oder Elternzeit. In diesen Lebensphasen kann ein bAV-Vertrag mit Eigenbeiträgen aufrecht erhalten werden. Grundsätzlich sollten Firmen und ihre MitarbeiterInnen darauf achten, dass bei Stundung oder vorübergehender Beitragsfreistellung eine Wiederbelebung des Vertrags ohne erneute Gesundheitsprüfung stattfinden kann.

Hallo, Herr Kaiser!

Bei gesetzlicher Unverfallbarkeit geschützt

Unabhängig von Kurzarbeit und vorübergehenden finanziellen Engpässen stellt sich Arbeitnehmern die Frage, ob das bis dato angesparte Versorgungsvermögen in der bAV und somit die künftige Betriebsrente gefährdet sind. Nein. Denn grundsätzlich ist eine betriebliche Altersversorgung bei gesetzlicher Unverfallbarkeit geschützt beziehungsweise sicher.

Die Begründung ist recht einfach: Denn entweder hat der Arbeitnehmer einen direkten Leistungsanspruch an das Versicherungsunternehmen, was insbesondere bei den beiden bAV- Durchführungswegen Direktversicherung und Pensionskasse der Fall ist. Oder aber der Anspruch besteht gegen den Pensionssicherungsverein auf Gegenseitigkeit bei den Durchführungswegen Direktzusage, Unterstützungskasse sowie Pensionsfonds.

Somit gehen selbst im Fall einer Insolvenz des Arbeitgebers die Betriebsrentenansprüche nicht verloren. Anders indes bei der Insolvenz des Versicherers. Denn hier gibt es keine branchenübergeordnete Versicherungseinrichtung. Gleichwohl unterliegen die deutschen Lebensversicherer einer sehr strengen Aufsicht. Deshalb gab es bei uns noch keine Insolvenz in diesem Bereich.

Über den Autor:

Jochen Zierl ist Finanzwirt und seit fast 20 Jahren als selbstständiger Makler aktiv. Seine Schwerpunkte liegen in den Bereichen Biometrie und geförderte Altersvorsorge. Er ist darüber hinaus Referent bei Workshops bei Versicherern und beim Bayerischen Landesverband der Steuerberater und Wirtschaftsprüfer. Der studierte Betriebswirt arbeitet außerdem als Lehrbeauftragter an der Hochschule Ansbach sowie als zertifizierter Dozent am Institut für Vorsorge und Finanzplanung in Altenstadt an der Waldnaab in der Oberpfalz.