Schwellenländer-Investments „Begriff Emerging Markets muss neu definiert werden“

Die Emerging Markets zählten in den vergangenen Jahrzehnten zu den am schnellsten wachsenden Anlageklassen. Wie rasant die Entwicklung verlief, zeigt ein Blick auf die wichtigsten Indizes, die Anleihen aus den aufstrebenden Schwellenländern zusammenfassen: Als der MSCI EM Anleihe-Index 1988 etabliert wurde, umfasste er nur zehn Länder. Heute enthält er Anleihen der größten Unternehmen aus insgesamt 23 Staaten und bildet einen Wert von rund 1,6 Billiarden US-Dollar ab. Darüber hinaus gibt es inzwischen eine Vielzahl weiterer Indexanbieter, die insgesamt Emittenten aus 65 Ländern zusammenfassen, mit einem Volumen von mehr als 2,6 Billiarden US-Dollar.

Seit 1990 sind die Emerging Markets jährlich um rund fünf Prozent gewachsen – während die höher entwickelten Volkswirtschaften nur einen Zuwachs von knapp 2 Prozent erzielen konnten. Im vergangenen Jahr generierten die aufstrebenden Schwellenländer bereits 58 Prozent der weltweiten Wertschöpfung (bereinigt um die Kaufkraft in nationaler Währung). Wir erwarten, dass der Anteil weiter steigen wird, weil sich die Outperformance der Emerging Markets fortsetzen wird.

Inzwischen ist das Pro-Kopf-Einkommen in einigen Schwellenländern bereits vergleichbar mit dem höher entwickelter Volkswirtschaften. Aber trotz ihrer immer wichtiger werdenden Rolle würden die Emerging Marktes im Weltfinanzsystem oft noch marginalisiert. Deswegen muss die Definition der Emerging Markets neu gefasst werden.

„Emerging Markets“ sehr verschieden

Als Emerging Markets werden sehr unterschiedliche Länder klassifiziert: Von der Tschechischen Republik über Südkorea bis hin zu Nigeria und Vietnam. Die Liste beinhaltet Staaten mit starkem verarbeitendem Gewerbe und robusten Handelsbilanzüberschüssen bis hin zu reinen Rohstoffexporteuren. Aufgrund dieser Unterschiede reagieren die Einzelstaaten und ihre Anleihen ganz verschieden auf makroökonomische Ereignisse.

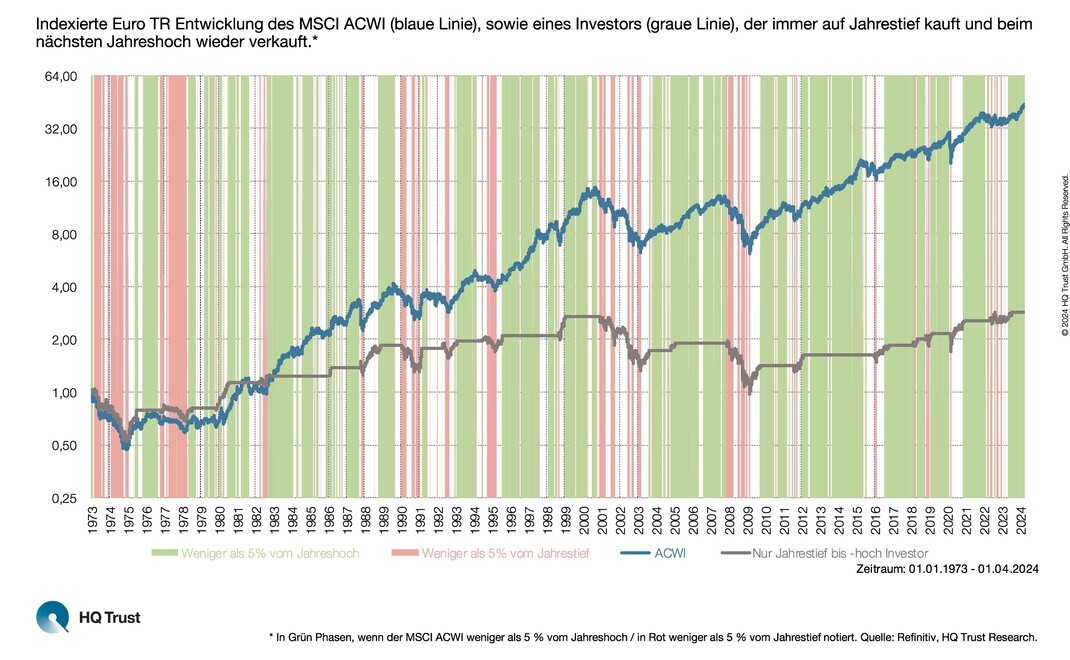

1.200% Rendite in 20 Jahren?

Alte Kriterien nicht mehr zeitgemäß

Grundsätzlich gibt es keine klare Definition von Emerging Markets. Häufig wird noch nicht einmal klar abgegrenzt, ob die gesamte Volkswirtschaft eines Landes oder nur ihr Finanzmarkt betrachtet wird. Anfänglich sind die Emerging Markets nach dem Ausschlusskriterium definiert worden: Es waren einfach die Volkswirtschaften, die gemessen an der Einkommensskala, weder die am höchsten noch die am schwächsten entwickelten waren. Diese Definition wird bald überholt sein. Einige Länder haben bereits die Schwelle zur Gruppe der höchsten Einkommen überschritten.

Eine weitere altmodische Sichtweise betrachtet Emerging Markets noch heute als Kapitalimporteure. Auch das ist nicht mehr zeitgemäß. Viele Emerging Markets Staaten sind auf dem Weg, zu Netto-Kreditgebern der höher entwickelten Volkswirtschaften zu werden.

Richtig ist, dass die Finanzmärkte vieler Emerging Market Staaten noch heute häufig kleiner und weniger liquide als die der in höher entwickelten Volkswirtschaften sind. Oft spielen ausländische Investoren an diesen Finanzmärkten eine disproportional große Rolle. Zudem reagieren diese Staaten meist sehr sensibel auf Veränderungen im globalen Zinszyklus.