Analyse „Value-Titel entwickelten sich während Krisen besser als der breite Markt“

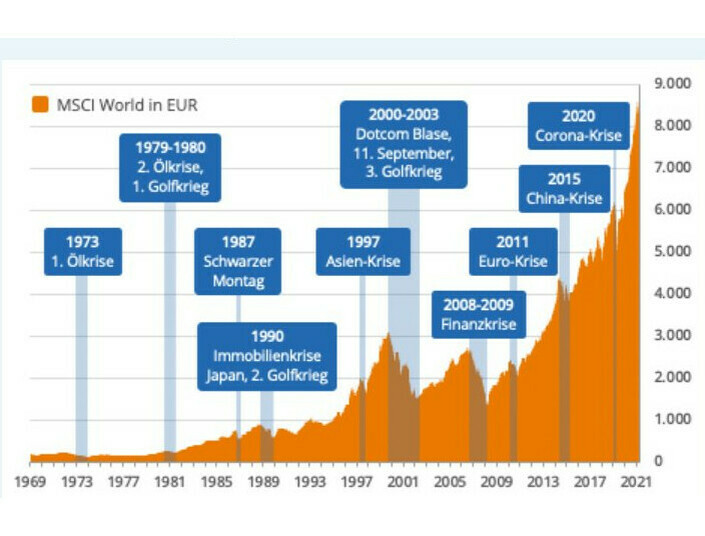

Pzena Investment Management (Pzena IM) hat die Auswirkungen von geopolitischen Schocks und Stagflations-Szenarien auf die Aktienmärkte – im Speziellen auf Value-Aktien analysiert. Es zeigt sich: Vor allem in Krisenzeiten schnitten Value-Titel besser ab als der breite Markt. Vor dem Hintergrund der anhaltenden Inflation, den Lieferschwierigkeiten und dem Krieg in der Ukraine hat der Deep-Value-Spezialist John Goetz von Pzena IM die Daten im Zeitraum von 1973-1982 ausgewertet. Dabei versuchte der Analyst, eventuelle Rückschlüsse auf die momentane Lage zu ziehen. „Auch, wenn die Situationen kaum vergleichbar sind und schon gar keine allgemeinen Aussagen für die Zukunft erlauben, gibt es doch einige Parallelen“, so Goetz.

Die Daten von 38 signifikanten geopolitischen Schocks in den vergangenen 85 Jahren zeigten, dass Ausverkäufe an den Märkten typischerweise nur einige Wochen dauerten. „Interessant ist aber, dass Value-Titel sich in solchen Phasen bislang immer besser entwickelt haben als der breite Markt.“ Bezogen auf die Jahre 1973 bis 1982, in denen die Inflation im Durchschnitt bei 8,5 Prozent lag und die Wirtschaft um nicht ganz 2 Prozent im Jahr wuchs, verbuchte das Value-Segment eine Rendite von 18,9 Prozent im Jahr. Im Vergleich dazu habe der breite Markt MSCI World durchschnittlich nur um 8,2 Prozent pro Jahr zugelegt.

1.200% Rendite in 20 Jahren?

Die Ursache der Outperformance begründet Goetz mit dem überproportionalen Erholungspotenzial unterbewerteter Aktien am Ende der wirtschaftlichen Schwächephase: „Unternehmen reagieren mit Kostensenkungen auf Rezessionen, um den erwarteten Umsatzrückgang zu kompensieren. Wenn sich die Wirtschaft wieder erholt, steigen Umsätze gewöhnlich schneller als die Kosten. Dadurch weiten sich die Margen über mehrere Jahre aus und übertreffen oftmals das Vorkrisen-Niveau. Diese Reaktion ist bei günstigen Unternehmen besonders ausgeprägt, da die Manager sehr schnell massivste Kostenmaßnahmen ergreifen müssen.“

Nach Ansicht des Vermögensverwalters bleibt der aktuelle Value-Zyklus, der im Oktober 2020 mit der Zulassung des ersten Covid-Impfstoffs begann, erstmal erhalten. „Unserer Erfahrung nach dauert ein Value-Zyklus mindestens fünf Jahre“, so Goetz. „Auch, wenn eine temporäre Unterbrechung im derzeitigen Umfeld nicht auszuschließen ist, sprechen die Daten weiter für günstige Aktien.“