Bantleon-Portfoliomanager über nachhaltige Anleihen Warum sich Green Bonds nur als Beimischung eignen

Trotz der rasanten Wachstumsraten steckt der Euro-Green-Bond-Markt mit einem Anteil von 3 Prozent am Euro-Anleihenmarkt noch in den Kinderschuhen. Durch die zunehmende Bedeutung des grünen Teilmarktes kommen immer mehr aktiv gemanagte und passive Green-Bond-Fonds auf den Markt. Dabei stellt sich die Frage, ob die nachhaltigen Anleihen schon ausreichende Diversifikations- und Investitionsmöglichkeiten bieten.

Bild: Thomas Wieland

Tatsächlich birgt der Green-Bond-Markt noch einige Klumpenrisiken. ETFs und aktive Fonds, die sich zumeist an einem Green-Bond-Index orientieren und damit exakt die Proportionen (Länder-, Laufzeit-, Einzeltitel- und Sektorgewichtung) des Marktes abbilden, replizieren diese Risiken zwangsläufig.

Ein Beispiel hierfür ist die geringe Anzahl an grünen Euro-Staatsanleihen, die zudem nur mit Laufzeiten von mehr als 10 Jahren verfügbar sind. Anleger kaufen folglich Laufzeiten von über 10 Jahren mit teilweise negativen Renditen. Die Klumpenrisiken des Green-Bond-Marktes sollten in einem ausgewogenen Anleihenportfolio berücksichtigt werden. Green Bonds eignen sich deshalb derzeit nur als Beimischung.

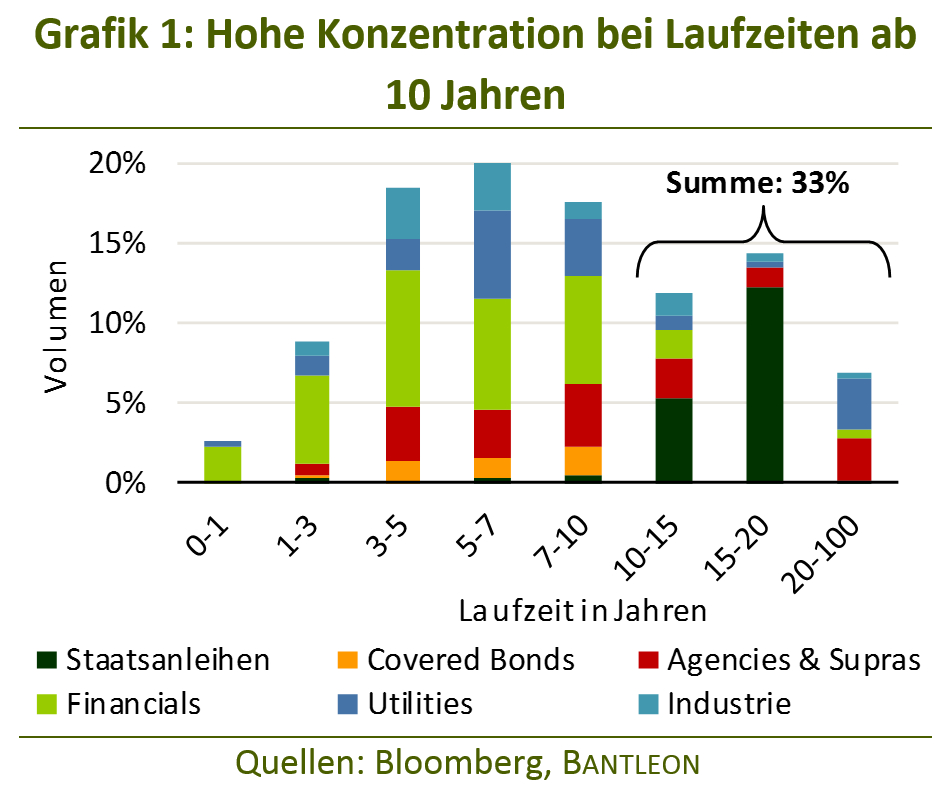

Green Bonds haben durch die finanzierten Projekte einen direkten Umweltnutzen (Impact Investing) und zusätzlich einen direkten Bezug zu zwölf der insgesamt 17 UN-Klimaziele. Weil diese Ziele langfristig ausgelegt sind und sich die Finanzierungsdauer an der Projektdauer orientiert, haben Green Bonds naturgemäß eher lange Laufzeiten. Insgesamt haben 33 Prozent der in Euro denominierten Anleihen eine Laufzeit über 10 Jahren (siehe Grafik 1).

1.200% Rendite in 20 Jahren?

Investoren, die ausschließlich in grüne Anleihen investieren, zum Beispiel über aktive Green-Bond-Fonds oder über ETFs, sind folglich im Bereich der Laufzeitdiversifikation mit Risiken konfrontiert: Diese Investmentfonds haben meistens eine durchschnittliche Portfoliolaufzeit von 7 bis 9 Jahren, was bei einem Renditeanstieg um einen Prozentpunkt einen Wertverlust von etwa 7 bis 9 Prozent bedeuten würde.

Die lange durchschnittliche Portfoliolaufzeit ergibt sich aus den langen Laufzeiten der grünen Staats- und Unternehmensanleihen. Wenn Anleger eine kürzere Portfoliolaufzeit haben wollen, müssen sie diese Anleihen ausschließen oder das Zinsänderungsrisiko des Portfolios über Zinsderivate absichern. Diese Absicherung ist jedoch nur Profi-Investoren möglich.

Es mangelt an grünen Staatsanleihen mittlerer und kurzer Laufzeiten

Derzeit stehen insgesamt nur neun in Euro denominierte Staatsanleihen der Staaten Frankreich, Niederlande, Belgien, Irland, Chile und Polen zur Auswahl – gegenüber 372 konventionellen Staatsanleihen. Mit Ausnahme der polnischen Staatsanleihen haben alle Anleihen eine Laufzeit von über 10 Jahren und teilweise eine negative Rendite auf Endfälligkeit. Gerade diese Staatsanleihen haben aber einen hohen Anteil in aktiven und passiven Green-Bond-Fonds. Das liegt daran, dass Anleihen in marktkapitalisierten ETFs nach ihrem aktuell ausstehenden Volumen gewichtet werden.