Nur die Welt ist genug Wie sich aus ETFs ein vernünftiges globales Portfolio bauen lässt

Die Antwort von Jonas Schweizer kommt kurz und klar: „Alles!“ Dann eine kurze Pause, und er fügt hinzu: „Alles, was da ist.“ Im Ernst? Sollte es wirklich so einfach sein, sich aus den in Medien und Verbraucherportalen so hoch gepriesenen börsennotierten Indexfonds, den ETFs, ein sinnvolles Portfolio zusammenzubauen? Einfach nur alles rein, was da ist, und gut?

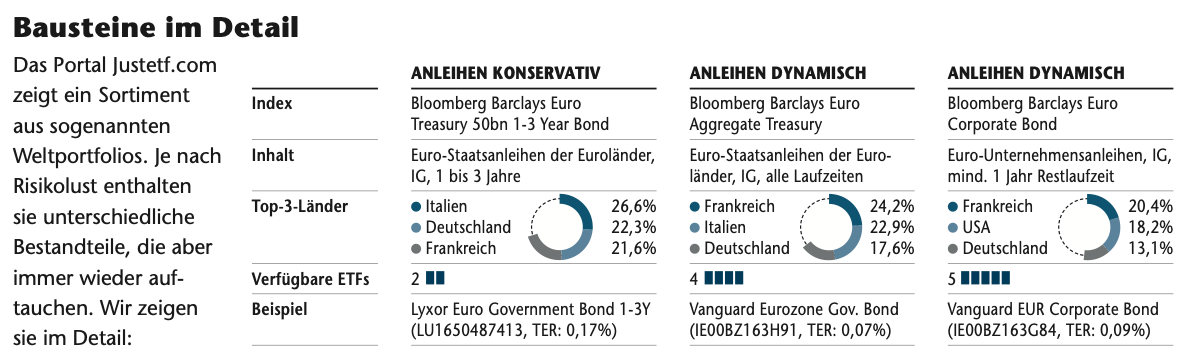

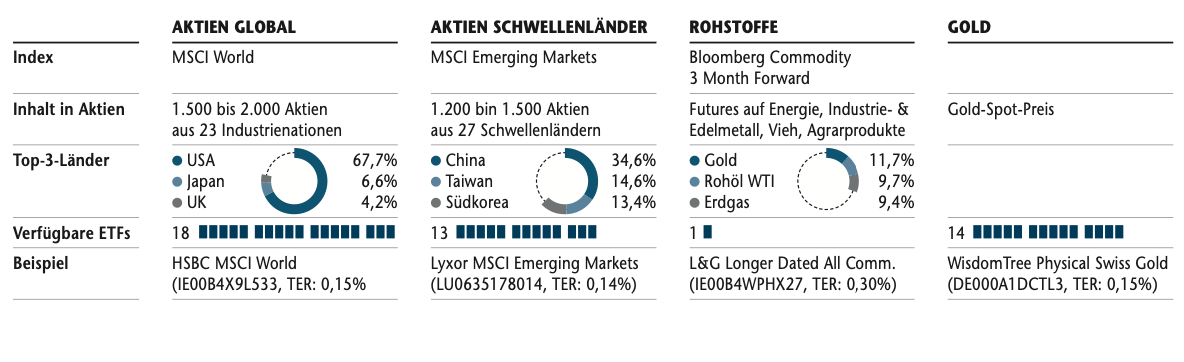

Na ja, nicht ganz so einfach. Denn dieses „Alles“ kann tatsächlich alles Mögliche sein. Die globalen Aktien-, Anleihe- und sonstigen Märkte sind umfassend mit ETFs abgebildet. Lücken tun sich kaum noch auf, alles ist ein riesiger Baukasten. Allein für den deutschen Markt zählt das darauf spezialisierte Portal Justetf.com 1.664 ETFs. Auf Aktien und Anleihen aus allen Teilen der Welt, Branchen, Länder, Rohstoffe, Derivate. So klein sollte man also sein Vermögen vielleicht doch nicht zerbröseln, und manche ETFs eignen sich nicht für alle Anleger. Weshalb das Gespräch noch weitergeht, und Schweizer weitere Infos und Tipps liefert.

Die aufgeführten ETFs in unserer Datenbank:

Eine große Zahl ETFs fällt allein schon deshalb durch den Rost, weil es sich ja um passive Anlagen und damit auch um ein möglichst passives Depot handeln soll. Der eingangs zitierte Jonas Schweizer ist stellvertretender Geschäftsführer bei der Vermögensverwaltung Gerd Kommer Invest. Kernthema dort sind ETFs und die Einsicht, dass ein gutes Depot breit, sehr breit gestreut sein muss.

Von aktivem Fondsmanagement halten sie nicht viel, weshalb Schweizer zum Beispiel auch solchen Timing-Vehikeln wie Branchen-ETFs eine Abfuhr erteilt: „Das sind immer aktive Wetten für und gegen bestimmte Branchen. So etwas funktioniert aber langfristig nicht.“ Dasselbe gelte für Core-Satellite-Strategien. Die bestehen im Kern stets aus breit aufgestellten Aktienfonds, ergänzt um einzelne Themen- oder Branchen-ETFs, den Satelliten. „Auch das sind aktive Entscheidungen, die in der Mehrzahl der Fälle schlichtweg nicht klappen“, sagt Schweizer.

Die aufgeführten ETFs in unserer Datenbank:

Wer also mit einem großen Index wie dem MSCI All Country World liebäugelt, der ist seiner Meinung nach schon auf der richtigen Fährte. Aber es geht in seinen Augen noch besser. Denn der Index besteht zwar gleichermaßen aus Industrie- und Schwellenländern und umfasst derzeit fast 3.000 Einzelwerte. Doch der Schwerpunkt liegt noch zu sehr auf den Industrieländern, allein die USA machen fast 60 Prozent aus. Kein schöner Klumpen.

Weshalb es wohl besser ist, den klassischen MSCI World für Industrieländer mit dem MSCI Emerging Markets für Schwellenländer eigens zu kombinieren. Eine Variante, die in sehr vielen Musterdepots auftaucht. Schweizer findet, dass ein Verhältnis von 70 zu 30 sehr gut die aktuellen Wirtschaftsgewichte gemessen am Bruttoinlandsprodukt widerspiegelt. Die USA seien dann insgesamt zu etwa 35 Prozent dabei. Um das Ganze noch breiter anzulegen, könne man anstelle des herkömmlichen Schwellenländerindex auch den MSCI EM IMI nehmen.