Zentralbanken Schwindet das Vertrauen der Anleger?

Thomas Heidel, Leitung Research Fidal: „Bisher hat das Rezept der Zentralbanken mit ‚Viel hilft viel' nicht gut genug funktioniert".

Nach ihrer letzten Sitzung im Januar hat die US-Notenbank auf einen wirtschaftlichen Ausblick verzichtet. Der Markt interpretiert dies als Unsicherheit der Fed, Prognosen über eine wahrscheinliche Entwicklung der US-Wirtschaft abzugeben. Auch konnten die Äußerungen der Fed-Chefin Janet Yellen über den Zustand der US-Wirtschaft die Börsianer nicht positiv beeindrucken. Damit scheint es, dass die ursprünglich als Greenspan- und dann Bernanke-Put bezeichnete Absicherung durch die US-Zentralbank nicht mehr existiert.

Die Anleger flüchteten in vermeintlich „sichere Häfen“. Für fünfjährige US-Staatsanleihen gibt es noch 1,1 Prozent, für das Halten von deutschen Bundesanleihen mit der gleichen Laufzeit wird man aktuell mit minus 0,3 Prozent bestraft. In der Erkenntnis, dass Staatsanleihen in der letzten Zeit „über-frequentiert“ wurden, das heißt die Kurse gestiegen und die Renditen deutlich gefallen sind, trieb es die Investoren auch ins Gold. Der Goldpreis ist seit dem Jahresende um 15 Prozent gestiegen. Viele Marktbeobachter sehen dies als Vertrauensverlust in die Fähigkeit der Notenbanken, die momentan schwierige Phase zu bewältigen.

Goldpreisentwicklung (Kassapreis in US-Dollar pro Feinunze)

Quelle: StockCharts.com, 26. Februar 2016

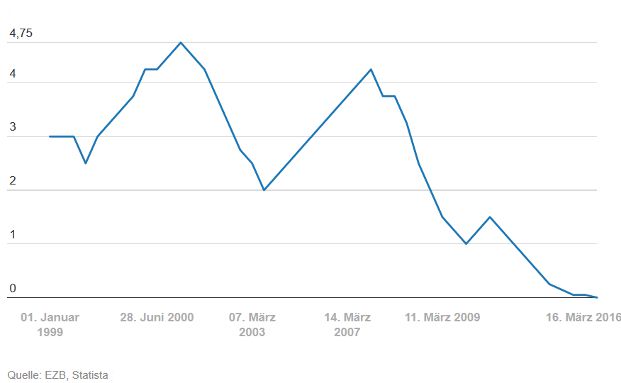

Im Gegensatz zum Öl- hat der Geldmarkt eher ein Nachfrage- als ein Angebotsproblem. Im Zuge der Bekämpfung der letzten Finanzkrise von 2008 haben die großen Notenbanken der Welt immense Geldsummen in den Markt geschleust, um durch billige Kredite die Investitionsnachfrage der Unternehmen und die Konsumlaune der Verbraucher anzuheizen. Auch sollte die hohe Zinslast der stark verschuldeten Länder verringert und der staatlichen Nachfrage Raum für weitere Ausgaben für die Förderung der Konjunktur gegeben werden.

Die explosionsartige Vermehrung der Geldmengen hat die Zinsen extrem nach unten bis teilweise in den negativen Bereich gedrückt und die Nachfrage nach Aktien wie Anleihen deutlich gesteigert. Damit wurden die Wertpapierpreise soweit nach oben getrieben, dass einige Experten schon von einer Blase für Finanzaktiva sprechen.

Bisher hat das Rezept der Zentralbanken mit „Viel hilft viel“ nicht gut genug funktioniert. Immer noch herrscht eine allgemeine Deflation und das globale Wirtschaftswachstum lässt zu wünschen übrig. Sicherlich liegen die Gründe für die schwache Inflationsentwicklung im schwächelnden globalen Wirtschaftswachstum, besonders von Ländern wie Russland, Brasilien und China, aber auch in den extrem gesunkenen Ölpreisen, in Schwankungen an den Finanzmärkten und in den geopolitischen Krisen.

Es stellt sich die Frage, ob die Zentralbanken überhaupt das richtige Konzept verfolgen oder ob die zugrundeliegenden ökonomischen Theorien überhaupt noch der Realität entsprechen. Der Gedanke ist zwar richtig, dass ein niedrigerer Zins im Prinzip neue zusätzliche – erst dann rentable – Investitionen auf den Plan ruft, aber der niedrige Zins ist nur ein Angebot der Zentralbanken und wird im Moment von den Wirtschaftssubjekten aus Risikogründen nicht wahrgenommen.

Die Anleger flüchteten in vermeintlich „sichere Häfen“. Für fünfjährige US-Staatsanleihen gibt es noch 1,1 Prozent, für das Halten von deutschen Bundesanleihen mit der gleichen Laufzeit wird man aktuell mit minus 0,3 Prozent bestraft. In der Erkenntnis, dass Staatsanleihen in der letzten Zeit „über-frequentiert“ wurden, das heißt die Kurse gestiegen und die Renditen deutlich gefallen sind, trieb es die Investoren auch ins Gold. Der Goldpreis ist seit dem Jahresende um 15 Prozent gestiegen. Viele Marktbeobachter sehen dies als Vertrauensverlust in die Fähigkeit der Notenbanken, die momentan schwierige Phase zu bewältigen.

Goldpreisentwicklung (Kassapreis in US-Dollar pro Feinunze)

Quelle: StockCharts.com, 26. Februar 2016

Im Gegensatz zum Öl- hat der Geldmarkt eher ein Nachfrage- als ein Angebotsproblem. Im Zuge der Bekämpfung der letzten Finanzkrise von 2008 haben die großen Notenbanken der Welt immense Geldsummen in den Markt geschleust, um durch billige Kredite die Investitionsnachfrage der Unternehmen und die Konsumlaune der Verbraucher anzuheizen. Auch sollte die hohe Zinslast der stark verschuldeten Länder verringert und der staatlichen Nachfrage Raum für weitere Ausgaben für die Förderung der Konjunktur gegeben werden.

Die explosionsartige Vermehrung der Geldmengen hat die Zinsen extrem nach unten bis teilweise in den negativen Bereich gedrückt und die Nachfrage nach Aktien wie Anleihen deutlich gesteigert. Damit wurden die Wertpapierpreise soweit nach oben getrieben, dass einige Experten schon von einer Blase für Finanzaktiva sprechen.

Bisher hat das Rezept der Zentralbanken mit „Viel hilft viel“ nicht gut genug funktioniert. Immer noch herrscht eine allgemeine Deflation und das globale Wirtschaftswachstum lässt zu wünschen übrig. Sicherlich liegen die Gründe für die schwache Inflationsentwicklung im schwächelnden globalen Wirtschaftswachstum, besonders von Ländern wie Russland, Brasilien und China, aber auch in den extrem gesunkenen Ölpreisen, in Schwankungen an den Finanzmärkten und in den geopolitischen Krisen.

Es stellt sich die Frage, ob die Zentralbanken überhaupt das richtige Konzept verfolgen oder ob die zugrundeliegenden ökonomischen Theorien überhaupt noch der Realität entsprechen. Der Gedanke ist zwar richtig, dass ein niedrigerer Zins im Prinzip neue zusätzliche – erst dann rentable – Investitionen auf den Plan ruft, aber der niedrige Zins ist nur ein Angebot der Zentralbanken und wird im Moment von den Wirtschaftssubjekten aus Risikogründen nicht wahrgenommen.